子どもが小学校、中学、高校と進学していきますが、それまでに教育資金はいくら必要なのでしょうか。

教育費はまとまったお金が1度に必要なわけではなく、継続的に支払っていくものです。そのため、貯金だけでなく、その時の収入からも支払うことも可能です。しかし、収入からの教育費用が大きすぎると家計を圧迫させてしまいます。そこで、時系列ごとにどの程度の教育費がかかるのか知ることができれば、高校はこれくらい必要だ。大学はこれくらい。といったイメージがつけやすくなります。子どもの進路にもよって必要な金額も変わっていきます。まずは、いくら必要か?を知るところから始めていきましょう。

こんな方におすすめ

- 教育資金がいくら必要なのかわからない

- 将来の教育費が貯められるのか心配

- 何歳くらいが1番お金かかるの?

- 教育費が親が全額なんとかしてあげたい

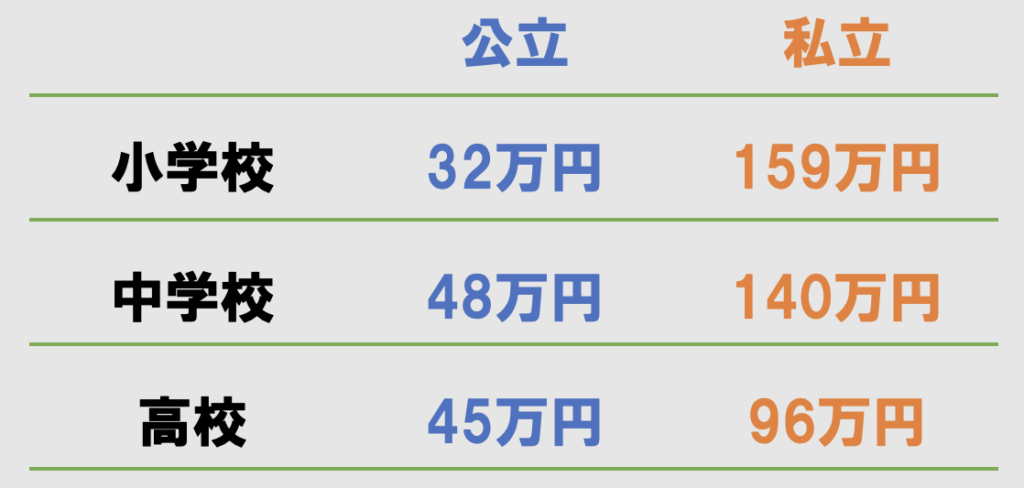

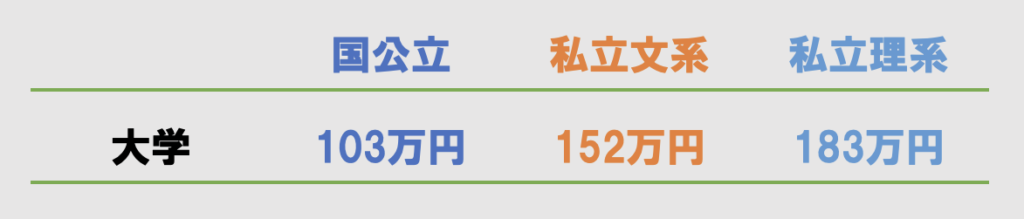

年間あたりの教育費

年間あたりの教育費は公立なのか私立なのかにもよりますが、大まかには以下のような金額が毎年必要になってきます。

出典:日本政策金融公庫-教育費負担の実態調査結果(2021年12月20日発表)

これらの数字は、学校の授業料以外に、教科書代、通学費、修学旅行費、学習塾、家庭教師なども含んでいる金額です。そのため、教育費全体がおおよそこの程度かかるというイメージです。

小学校から大学まで総額にするとおよそ1000万円以上の金額が必要になってきます。これらの金額を全て貯金や運用で準備できれば良いですが、なかなかそうはいかないものです。教育資金の準備に早く取り掛かることができれば教育費がかかる時期になっても支出がある程度抑えることができます。

これだけだと年齢ごとにどの程度のお金が必要なのかわかりづらいため、毎年この程度のお金が必要というシミュレーションをしてみましょう。

教育資金をいくつかのパターンで計算

教育資金は1度に1000万円といったまとまった金額が必要ではなく、継続的に必要な費用です。教育費の1番のピークは大学に通う頃になります。その頃に、収支がどうなっているのか把握することは今後のライフプランを考えていく上で重要です。ここでは小学校から大学までの期間でどういった流れで教育費が必要なのかみていきます。

前提条件

子ども:2人 2歳差

高校まで公立、大学は国公立の場合

小学校は公立、中学は公立、高校は公立、大学は国公立という設定です。

この場合が最も教育費がかからない例になります。子どもたちの進路がこうであれば私たち親の金銭的負担はかなり抑えられます。

とはいえ、ピーク時は年間150万円から200万円程度のお金が必要となることがわかりました。年間で200万となると毎月の収支から支払いをしていくのには、家庭によっては難しい場合も出てきます。このピーク時に、教育資金として一部でも貯めることができれば子どもが大学に通っている時でも十分に収支を確保できる可能性があります。

高校から私立、大学は私立文系の場合

小学校は公立、中学は公立、高校は私立、大学は私立文系という設定です。

高校から私立にいくというのは可能性としてはそれなりに考えられるのではないでしょうか。この場合も、やはり大学生になる頃が年間200万円から300万円の教育費が必要になることがわかります。共働き世帯であれば、収入の一部を回しつつ教育費を賄っていくことはできそうですが、これが1馬力になってくるとかなり厳しい支出となってきそうです。

1人は中学から私立、1人は高校から私立の場合

第1子…小学校は公立、中学校は私立、高校は私立、大学は私立理系

第2子…小学校は公立、中学は公立、高校は私立、大学は私立文系

子どもによって公立、私立が分かれてくると思うので、最後のシミュレーションは別々の進路を想定してみましょう。中学を私立に行かせることで大学進学時以外にも教育費用がよりかかってくる期間が出てきました。中学受験をすることでそのままエスカレーター方式で大学まで行けてしまうという学校もあります。

こういったお金の流れになると、例えば、第1子が生まれたタイミングから教育資金を運用し始めたとすると、第1子の中学進学時にお金を引き出すという可能性も出てきます。そうすると運用期間は12年程となってくることが想定されます。これが、高校3年生まで運用し続ける場合だと17年程度となります。

生まれてからすぐに運用を開始することができれば十分な期間を確保することができますが、これが5年後に引き出す必要があるといった場合だと、運用して教育資金を確保するのは難しい可能性が出てきます。

準備する教育資金はいつ使うのか決めておく

子どもの進路は、その時によって変わる可能性があり、突然子どもが私立に行きたいというかもしれません。ある程度将来について考えておけば、このくらいでお金が必要になってくるだろうという予測が立てることができます。子どもが進路変更して4年制から6年制に行きたいといった場合でもなんとかできる可能性があります。

そういったタイミングで引き出そうと考えることができれば、それまでに必要な期間がある程度決まっていきます。大学進学付近であれば、出生から準備開始すれば18年程度期間を確保することができ、つみたてNISAといった資産運用で準備していくことも選択肢に入ってくると思います。

資産運用で準備していく場合には時間を味方につける必要があります。資産運用で思ったよりも増えず、足りない場合はどうしましょうか?毎月の収入から教育費を負担するか、貯蓄を取り崩すことになります。収支がプラスであれば良いですが、収支がマイナスになってしまっていたらどうでしょう。今の私立高校までが限界で大学は奨学金で借りるしかないといったことも起きる可能性もあります。そうならないためにも、教育資金を準備する際にはいつ頃使う予定のものなのかも決めておくと、そこから逆算して教育資金を貯めることができます。

住宅ローンも視野に入れる

教育資金だけでなく、住宅ローンにも視野を広げておくと収支のバランスがより見えてきます。住宅ローンを組む際に、子どもの教育費を考えながら組むことができれば、教育費用のピークに達しても十分な収支で生活していける可能性が高まります。

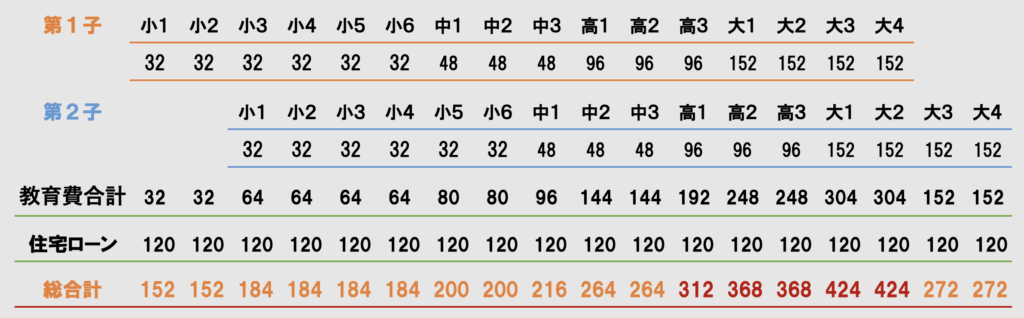

教育費と住宅ローンを合わせた支出額を計算

(例)2人とも、小学・中学公立、高校私立、大学私立文系。住宅ローンは毎月10万円(年間120万円)の返済。

教育費と住宅ローンだけで年間300万円を超える支出が5年間続きます。ピーク時は400万を超える支出です。これを収入のみで対応していくにはなかなか難しいのではないでしょうか。夫婦ともに正社員であれば支払いができる可能性も十分ありますが、1人だとかなり厳しいでしょう。住宅ローンを組む際には、このようにあらかじめ将来を想定しておくと、いくら借りるべきなのかがわかってきます。

住宅ローンを借りるとき、今の収支で判断すると危険

住宅ローンを借りる際、借りる時点の収支で判断してしまうと、教育費のピーク時に収支がマイナスとなってしまうこともあります。そうならないためには、家計全体を見渡してお金の流れを把握しておく必要があります。住宅ローンを借りる際には、FPにライフプランについて相談することがあると思います、その際には、ローンを返済できるかどうかだけでなく、教育資金もしっかりと準備できているかどうかも考えながらシミュレーションしてみてください。

あくまでシミュレーションなのでその通りにならないこともあります。大切なのは、大体このくらいかなというおおよそを把握しておくことです。ある程度こうなっているだろうというイメージを作ることができれば、それに向けて行動を起こすことができます。収支がマイナスになる可能性があると分かれば、今からであれば改善できることもあります。収支が突然マイナスが訪れて、どうしても住宅を売却しなければいけない、奨学金を借りなければ厳しいといった状態を避けることができる可能性があります。ある程度の方向性を見ておくことは今からの行動の指針となっていきます。

まとめ:将来に備えて今から準備しよう

教育資金を考え始めるタイミングとしては、妊娠や出産といったタイミングが多いのではないでしょうか。すぐに準備を始めることができればより長い期間を使って準備することができます。後になればなるほど、毎月の必要な積立金額や運用できる期間も短くなってくるため、早め早めの行動が大切です。

子どもの希望する進路には十分に応えてあげたい。そう思う両親がほとんどだと思います。将来に必要なお金を大まかに把握しておけば、今からそれに向けて動くことができます。ぜひ参考になればと思います。

以下の記事は、教育資金の貯め方の方法を紹介しています。学資保険から外貨建て、NISAなど教育資金の貯め方はそれぞれです。自分の納得のいく方法を見つけてください。