これから住宅ローンを組もうとしているけれど組めるのかどうか知りたい。他のローンを組んでいるけれど住宅ローンは組めるのか?

車のローンのように他のローンを借りている場合には住宅ローンにも影響していきます。住宅ローンの審査はその人の年収等の属性に影響されて借りられる金額が決まっています。その内容は、公表されておらず、金融機関によって基準も異なりますが、大まかに借りられる金額については自分でも計算をすることができます。当記事では、住宅ローンの借りられるお金はどうやって決まっていくのか具体的な計算をしながら解説します。

こんな方におすすめ

- 住宅ローンはどのくらい借りられるか知りたい

- 他のローンも借りているんだけど住宅ローンの金額にどう影響する?

- 審査する前に借りられる金額をある程度把握したい

住宅ローンはいくら組める?

住宅ローンが組める金額は、年収、勤務先、勤続年数、カードローン等の他の借入といった内容をみながら、いくら借りれるのかを決めていきます。この時、転職直後であったり育休中である場合には組めない場合が出たり、組めても不利な条件になってしまう場合もあります。借りられるのかどうかについては金融機関によって異なるので、そういった場合は、借りることができるか確認をとりましょう。

手っ取り早く、いくら借りれるのか知りたいという場合には以下の「モゲレコ®︎」を使うと良いです。簡単な入力で、すぐにおトクな住宅ローンを見つけることができます。

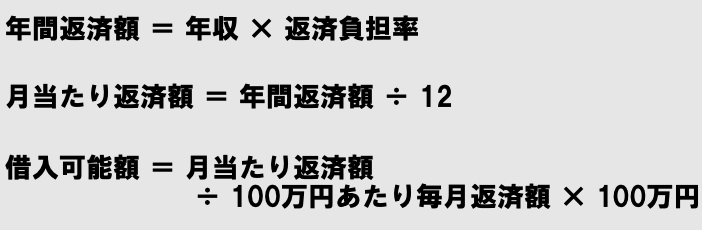

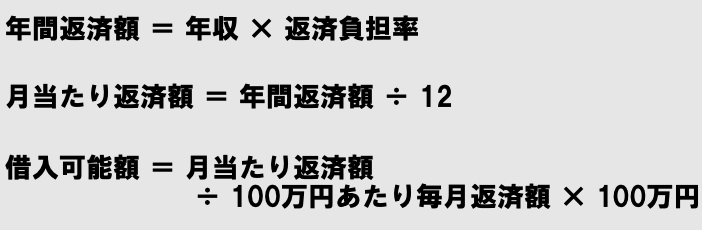

住宅ローン借入可能額の計算式

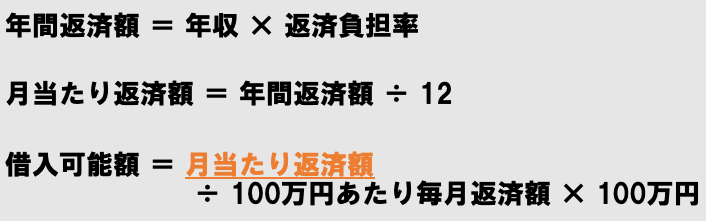

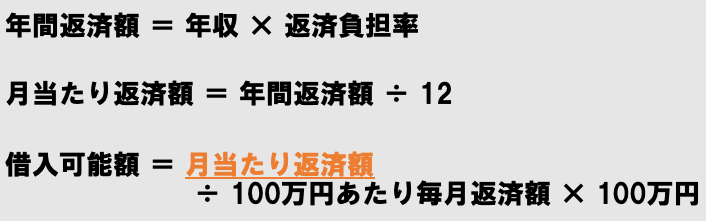

住宅ローンの借りられる金額については、計算式があります。それを基にいくら借りれるのかが決まります。いくつかの基準がありますが、その基準は金融機関によって異なります。計算手順は、収入から返済負担率を出し、そこから月割にします。その後、「100万円あたりの毎月返済額」で割って100万をかけると借入可能額が算出できます。

金融機関によって異なる部分は2つ。「返済負担率」と「審査金利」です。返済負担率は計算式に載っていますが、審査金利については後ほど説明します。

返済負担率

年収の何 %以下なら返済できるかといった基準

主に25%〜40%の範囲で設定される

返済負担率を年収別に分けている金融機関もある

(例)年収400万未満30%、400万以上35%

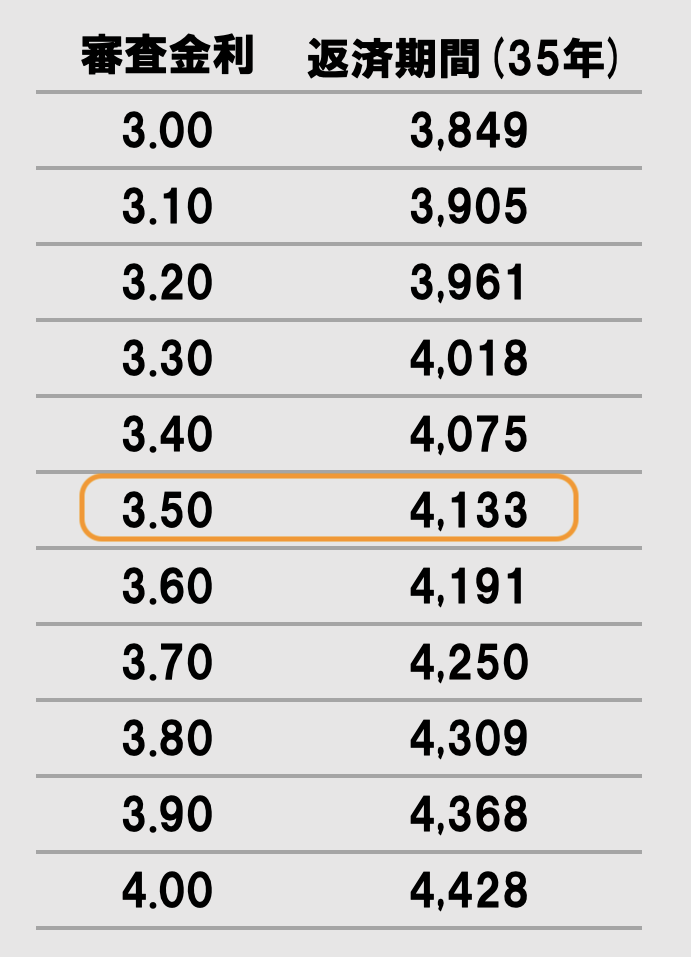

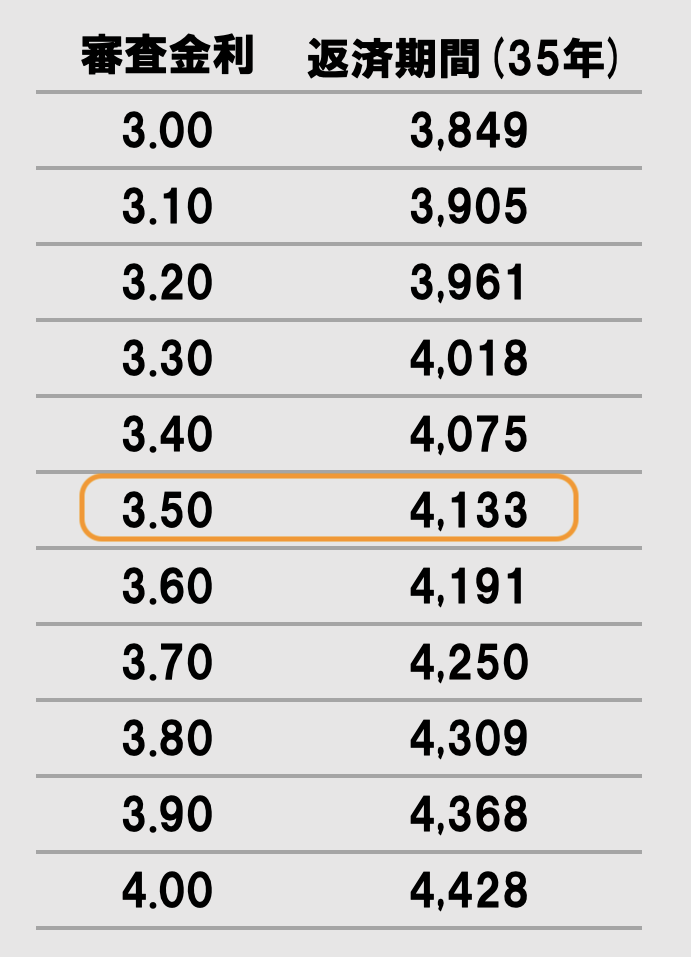

審査金利

金融機関の安全性が見込める金利

これは、実際に貸し出す金利とは別の金利

主に3%〜4%の範囲で設定される

審査金利が決まると100万円あたり毎月返済額が決まる

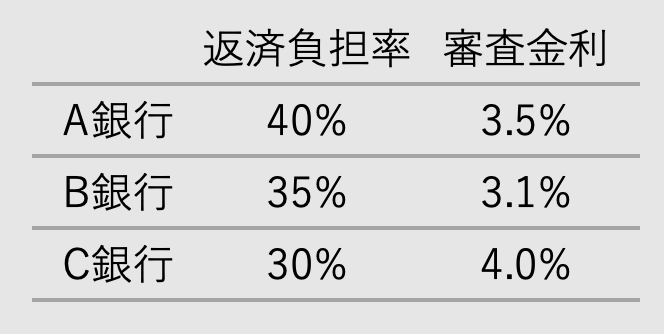

金融機関は、返済負担率と、審査金利を独自の基準で設定しています。そのため、金融機関によって審査が通りやすいところ、通りづらいところが出てきます。例えば、以下のようなイメージです。

返済負担率は計算式に載っていますが、審査金利が載っていませんでしたね。

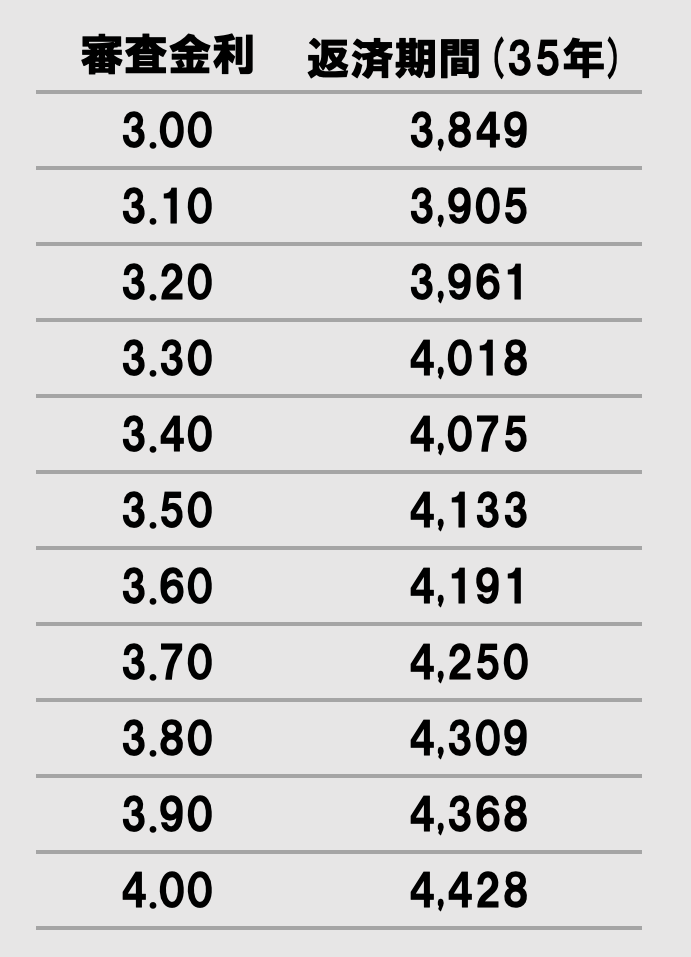

審査金利が決まると100万円あたり毎月返済額が決まります。どういうことかというと、審査金利をもとに100万円あたり毎月返済額を求めることになります。審査金利から100万円あたり毎月返済額を出すには返済早見表を使って出します。今回は返済期間を35年、元利均等返済としたときの早見表の一部です。返済期間が変わると見るべき部分がまた変わってきます。

この表のように審査金利によって読み取る数字が変わってきます。これで上記の計算式に当てはめると借入可能額が分かります。

住宅ローン借入可能額の具体的な計算

住宅ローン借入限度額の計算方法がわかったので、次は具体的な計算を見てみましょう。なお、返済負担率については、年収400万未満を30%、400万以上を35%として計算します。

(例)年収600万円(返済負担率35%)、審査金利3.5%、元利均等返済

600万円×35%=210万円

210万円÷12=175,000円

175,000円÷4,133×100万円=42,342,124円

※4133は返済早見表の審査金利3.5 から読み取っています

よって借入可能額は4230万円ということになります。ただし、これだけで決まるわけではなく、その人の属性等にも影響されるので、おおむねこの程度の金額までが借りられるということになります。なお、同じ条件で審査金利が4%になると3950万円になります。つまり、審査金利が上がると借りられる金額が下がるということになります。

実際の審査に例えると、4000万円の借入で2つの金融機関に審査に出すと、一方の金融機関は借りられるけど、もう一方は借りられないといった回答ということになります。

他のローンがある場合、住宅ローンにどう影響を与えるのか

他のローンがある場合、そのローンも考慮される

住宅ローンを借りたいが、車のローンを組んでいる場合どうなるのでしょうか。住宅ローンを組む際、他のローンがある場合にはそのローンも考慮された上で借入可能額が決まります。

例えば、先ほど求めた借入可能額が4230万円ですが、このとき車のローンが300万円あるとしましょう。この場合の借入可能額はどのように考慮されるのでしょうか。

4230万円−300万円=3930万円

借入可能額から単純にローン金額をマイナスするという計算ではないという点に注意が必要です。住宅ローンの借入可能額を計算する際に用いた計算式の途中から計算を行います。

計算式は上記の通りですが、車のローンのように他のローンがある場合には、月当たり返済額から毎月のローンを差し引いて計算します。つまり、ローン金額が影響してくるのではなく、ローンによって支払う毎月の返済金額が住宅ローンの借入可能額に影響されていきます。毎月3万円の車のローンがあるとしたら、その分を「月当たり返済額」から差し引く必要があります。となると、300万円のローンを組み始めた人と、ローンがもうすぐ終わろうとしている人とでは同じ条件で計算されてしまうことになります。

車のローンがある場合の住宅ローンの借入可能額

車のローンがある場合に、ローン金額ではなく毎月の金額で計算するとどのように影響してくるのでしょうか。具体的に計算してみましょう。車のローンがない場合と同じ条件に加えて計算してみたいと思います。なお、返済負担率については、年収400万未満を30%、400万以上を35%として計算します。

(例)年収600万円(返済負担率35%)、審査金利3.5%、元利均等返済、車ローン300万(毎月3万円返済)

600万円×35%=210万円

210万円÷12=175,000円

175,000円−30,000円=145,000

145,000円÷4,133×100万円=35,083,474円

よって、車のローンがある場合、住宅ローンの借入可能額は3500万になります。車のローンがない場合、4230万円ですが、車のローンがある場合との差額は730万円ということになります。

車のローンは300万円ではあるものの、住宅ローンの借入可能額には730万円の影響を与えています。つまり、300万円のローンを組むことで300万円分が減額されるわけではないという点に注意が必要です。また、毎月3万円の支払いが残り1年で終わる場合(残債36万円)であっても住宅ローンの借入可能額には730万円の影響を受けることになります。

年収別で借入限度額を算出

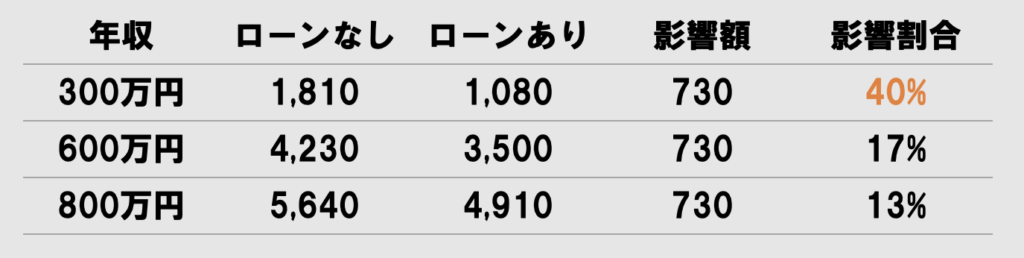

住宅ローンの他にローンを組んでいる場合には、その毎月の返済額に応じて借入可能額が影響されますが、年収を300万円、600万円、700万円の3つのパターンで見てみましょう。以下の表は他のローンがない借入限度額と他のローンがある場合の借入限度額の比較です。

(例)審査金利3.5%、元利均等返済、車ローンありの場合300万(毎月3万円返済)

どの年収をとっても車のローンがあることでの影響額は730万円となりましたが、これを割合で見てみると年収が低いほど影響されやすいことが分かります。年収300万円で見た時、車のローンがない場合は借入可能額は1810万円となりますが車のローンがある場合は1080万円と、車のローンが与えるインパクトは大きいです。

住宅ローン、こんな時どうする?

ローンは組めてもやっているけるか不安

住宅ローンの返済の期間の多くは35年と長期間にわたります。現在の年収を基準にして支払えるかどうかだけでなく、将来的にも払っていけるのかを考える必要があります。特に、将来的に子どもの教育費用がかかる場合には、学費とローンが重なっても返済は大丈夫かを見ていかなければ、教育費用が足りなくなることも考えられます。その資金はどこから準備するのかを考えた上で住宅ローンを組むことが大切です。教育費用だけでなく、将来のかかる費用についてある程度想定できれば、安心して住宅ローンを返済していくことができます。

他にも、借りる金利が変動金利の場合には金利の上昇を考慮したシミュレーションになっているかが今後の返済が大変になってくるか変わってきます。あらかじめ、金利の上昇を想定した上でのシミュレーションを行なっていれば、金利上昇に向けて対策を打つことができますが、変動金利にもかかわらず、金利上昇を考慮せず借りられるギリギリでローンを組んでしまった場合、金利上昇時には生活が苦しくなる場合が考えられます。変動金利で借りる場合にはあらかじめ金利上昇を視野に入れたシミュレーションと、金利が実際に上昇した時にどういった対応をしていくのか考えておくと安心して返済していくことができます。

他のローンによって住宅ローンを組むことが難しい場合

車のローンやカードローンを組んでいる場合には、住宅ローンの借入可能額に影響を与えてしまいます。少しでも借入限度額に余裕を持ちたいという場合には、車のローンやカードローンを返済し切ることで借入限度額に影響を与えずに済むことができます。もしくは、これから車のローンを検討している場合には、車のローンを控えるという手もあります。年収が低くなるほど他のローンに与えるインパクトは大きいですから、できるだけ借りたいという場合には他のローンを組まない、もしくは完済する必要が出てきます。ただし、無理に借入限度額を増やしてギリギリの返済を行う場合、将来の支出等にも影響がないか見ておかないと生活が厳しくなったりするので注意が必要です。

まとめ

住宅ローンの借入限度額は金融機関が独自の基準で決めます。今回紹介した計算式をもとにさらに精査した上で借入可能額を決めます。また、住宅ローンを組む前に他のローンがあれば、それも考慮された上で借入可能額が決まっていきます。

金融機関が決める借入限度額はあくまでも銀行が決めた金額です。これをもって生活に支障なく返せるかどうかではありません。人によって生活費が違います。車に多くのお金を使う家庭もあれば、旅行に多く使う家庭もあります。自身の身の丈に合った住宅ローンの借入なのかを自分自身で見ておく必要があります。一生に一度の住宅だからこそ、良いものを買いたいとは思いますが、住宅だけにとらわれず、他の支出、生活にも目を向けて適切な金額を決められると良いですね。

ここで紹介した計算はあくまで一例になります。実際にどの程度影響してくるのか?これは各金融機関の審査基準によります。自分である程度の計算はできますが、具体的なな数字を知りたいという場合には、以下の記事もご覧ください。審査前に、あなたがいくら借りることができるのか、どのような条件で借りられるのか住宅ローンのプロが提案します。ぜひ、あなたにとって有利な住宅ローンを見つけてください。

-

-

【モゲレコ】1番おトクな住宅ローンを見つけられる!

住宅ローンはどこの銀行にしたら良いのか?もっと有利な条件な銀行はどこか?安心して住宅ローンを返済していきたい。いくつもの銀行から選ぶのは大変。 住宅ローンを探していると銀行が提示する金利は「0.3%〜 ...