保険には様々な商品があります。

そのうちのひとつが学資保険です。こども保険とも呼ばれます。

定期的に支払って将来の教育資金をつくるための保険になります。

この保険入るべき?どうしたら良いの?そんな悩みを解決します。

こんな方におすすめ

- 学資保険の仕組みがわかる

- 学資保険はどんな特徴があるの?

- 必要な保険なのかわからない

学資保険はいくつかの機能を備えたもの

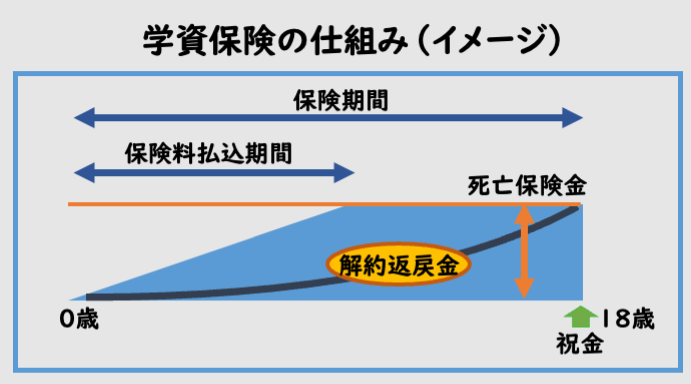

学資保険のイメージ

学資保険という商品は以下の図のように、一定期間払い込みを行い、18歳になった等のタイミングで「祝金」と呼ばれる満期保険金を受け取る商品になります。図では18歳になったときに全額受け取るイメージになりますが、中学・高校・大学と入学に合わせて複数回に分けて祝金を受け取る商品もあります。

こんなお誘いを受けたことはありませんか?

①祝い金は払った以上に増えてもらえます!

②貯蓄が苦手な人でも貯蓄ができます!

③ご本人が亡くなったらその後の払い込みがなくても祝金がもらえます!

この3つは以下のような機能を備えているということができます。

①資産運用

②強制力のある貯蓄

③生命保険

資産運用としての機能

①祝い金は増えてもらえます!(資産運用)

学資保険の機能のひとつとして資産運用があります。総額100万円支払ったとしたら商品にもよりますが103万円で返ってくるといったことです。基本的には増えて返ってくるというのが特徴です。

学資保険を資産運用という観点からみてみると、今回の例では18年で103%といった内容となります。平均の利回りを計算するとどうでしょう。0.1、0.2%といった程の低い利率になります。仮に株式投資をしたとすると年間で数パーセント程度の利回りが見込めます。

このように、資産運用という観点からみると、18年という長いスパンであればつみたてNISAといった別の投資対象も視野に入れることができます。しかし、資産運用をしていると最終的にいくらになるのか読みづらい部分があります。その点、学資保険であればある程度の金額がわかるので、学費があといくら必要なのか計算しやすいといった特徴もあります。ゴールが見えやすいというのは学資保険のメリットですね。

強制力のある貯蓄としての機能

②貯蓄が苦手な人でも貯蓄ができます!(強制力のある貯蓄)

保険に入る以上、定期的に支払が生じるため強制的に教育資金を貯めることができます。貯金だといつでも引き出すことができてしまうので確実に貯めることができます。

一度契約してしまえばあとは支払うだけなので、自分で教育資金の管理をしなくても済みます。強制力のある貯蓄のため、お金は貯まります。ただし、途中解約する場合には払い込んだ金額よりも少ない金額での返金となります。学資保険は、貯蓄の性質を持ちながらも預金と同じように預けた金額がそのまま途中で引き出せるわけでない点に注意が必要です。

貯金だと簡単に引き出せてしまうため、ついつい使ってしまいがちな人には、強制的に貯めることができます。

みなさんは積み立てるお金を決めるとき、どのように決めていますか?大きく2通りに分かれてくるかと思います。

1つ目は、余った金額からつみたてに回すパターンですね。

収入ー支出=余ったお金

これを将来のつみたてとして回している場合には、その月々の収支によって積み立てられる金額に変化があり、思い通りに積み立てられない場合があります。

2つめは、あらかじめ積み立てる金額を引いた上で支出をコントロールするパターンです。

収入ー積立金ー支出=余ったお金

この場合、あらかじめ決めた金額を引いた上で生活費を捻出していくことになるため、より安定的に資金を貯めることができます。

学資保険は2つ目のような特徴があるため、より確実に教育資金を用意することができます。

生命保険としての機能

③契約者が亡くなったらその後の払い込みがなくても祝金がもらえます!(生命保険)

例えば、103万円の返戻金がある学資保険に加入したとしましょう。10万円支払った時点で加入者が亡くなると、残りの支払いは免除され、その後の祝金は予定通り103万円受け取ることができます。もし、自分に何かあったときでもしっかりと保障してくれます。

ただし、この金額だけではもしもの時には対応できませんので、別途生命保険料の加入は必要になってきます。その生命保険と併せて、学資保険の保障が必要かどうかを考えていくと良いかと思います。

学資保険保険は節税の対象になる?

学資保険は生命保険に分類されるため、生命保険料控除として所得控除の対象となります。

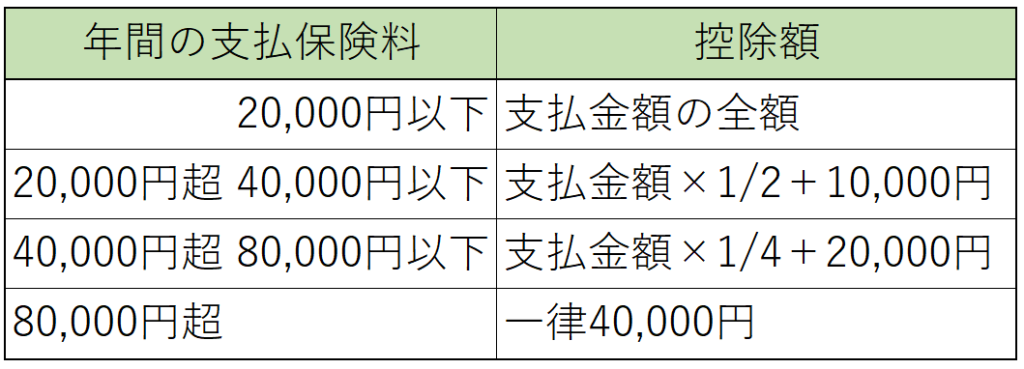

所得税の控除額

※契約日が2012年1月1日以降における場合

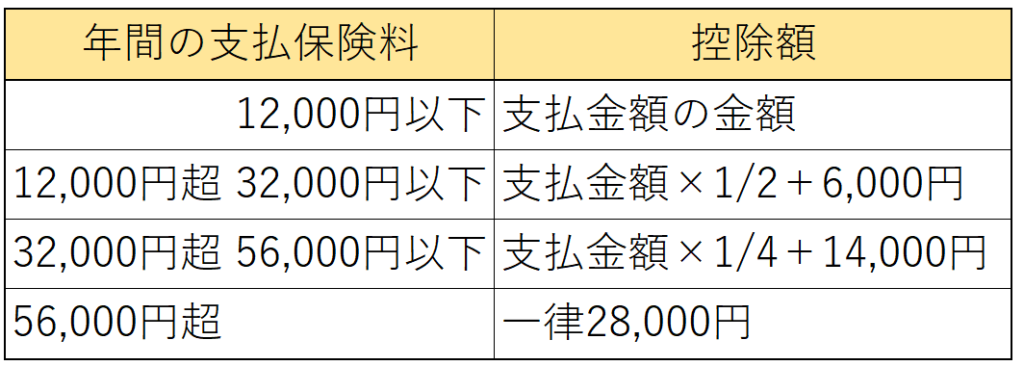

住民税の控除額

※契約日が2012年1月1日以降における場合

学資保険に加入する場合多くは控除上限に達することが多いです。

この生命保険料控除で注意したい点があります。所得税40,000円、住民税28,000円分の税金が下がるわけではないということです。

今回の生命保険料控除は所得控除になるので控除額≠節税額となる点に注意しなければなりません。なお、他にも生命保険等に入られている場合には、すでに上限に達している場合もあります。その場合には、新たに学資保険に加入しても税金を抑える効果はなくなってしまいます。

学資保険の活用方法

NISAなど資産運用と組み合わせてリスク分散

教育資金をNISAなど資産運用と組み合わせて利用することで、リスクを抑えつつ増やしていくことができます。全額資産運用の場合、引き出す時に想定よりお金が増えた・減ったという状況が少なからず起きます。想定よりも増えていれば良いですが、減っている場合はどこからか補填する必要が出てきます。これを学資保険と組み合わせることで、最低ラインの金額は抑えつつ、NISA等で運用していくことができれば、価格変動に対して少しでも安心することができます。補填する金額も、全額資産運用で行なっていた時よりも少なくて済むというメリットもあります。

児童手当を確実に貯めていきたい

こどもがいる場合、市町村から児童手当が支給されますが、その手当はどうしていますか?児童手当分をそのまま現在の子どもの養育費にするのも良いですし、その金額を子供の口座に移すという手もあります。貯金が苦手な人であれば、確実に貯められる方法の一つとして学資保険も視野に入ってくるのではないでしょうか。資産運用はリスクを伴います。リスクを取りたくないという場合には、より確実な方法で少しでも増やしていく方法がベターな選択になってきます。

まとめ

学資保険は子どもの教育資金を準備しながら万が一に備える保険です。

周りが加入しているから私も…と言わずに、まずは、その商品がどういうものなのか?ということから理解していきましょう。そうすることで本当に必要な保険かどうかがわかります。内容を理解して加入するのと、知らずに加入するとでは大きく異なります。

将来の教育資金について考えることは大切なことです。急ぐ必要はありません。限られた収入の中で生活費等を分配していくのでしっかりと目的に合った商品を選ぶことが大切です。必要な保障を選んでいくことで無駄な出費を抑えることができ、残った金額で家族で旅行や遊びといった楽しいことにもお金を回すことができます。

大切な家族を守っていきたいですからね。少しでも参考になれば幸いです。以下は学資保険以外にも教育資金の準備方法について紹介した記事になります。教育資金=学資保険だけではありません。より自分にあった方法を見つけて教育資金を準備していけると良いですね。