住宅ローンは金額が大きいため、0.1%の差でも総返済額に大きく影響してきます。今後の金利に不安はあるけれども、できるだけ返済は抑えたい。固定金利と変動金利にはそれぞれのメリットデメリットがあります。それなら、まずは具体的な計算を行い比較しましょう。どちらが金額的にトクなの?どちらが安心して返済できる?そんな悩みにお答えします。

こんな方におすすめ

- 借りられる金利ってどうやって決まっているの?

- みんなはどの金利で借りているの?

- 固定金利と変動金利どっちが良い?どっちが得?

- どちらが安心して返済できる?

住宅ローン金利の決まり方

そもそも、私たちが借りることのできる金利はどのようにして決まるのでしょうか。順に解説していきます。

借りられる金利はその人の信用によって異なる

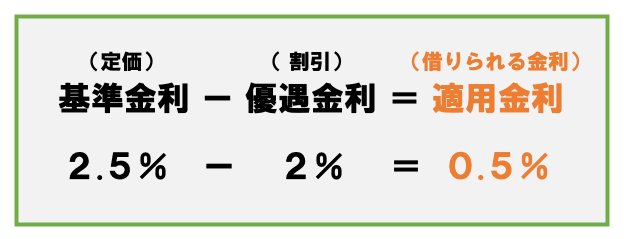

私たちが借りるときの金利水準は『基準金利ー優遇金利=適用金利』です。

基準金利とは、身近な例で例えると定価のようなものです。そこから優遇金利という割引が行われます。この割引はその人の属性によって変わってきます。例えば、公務員は優遇を受けやすかったり、転職後1年程度だと信用が低かったりと、その人の年収から職業、保有する金融資産等を考慮してこの人なら貸してもちゃんと返ってくるという場合であれば大きな優遇をもらうことができますが、信用が足りないと優遇される金利が低くなることもあります。この優遇金利については、借りる銀行によって独自の基準が設けられています。そして、定価から割引分を引いた残りが私たちが借りられる金利(適用金利)になります。

例えば、A銀行の基準金利が2.5%で、自分の職業や勤続年数から2%の優遇金利が受けられるという場合、『2.5%ー2%=0.5%』で借りることができます。金融機関はこの優遇金利を最大限適用した場合の適用金利を公表しています。そのため、自分がいくらの金利で借りられるのかということについては審査を通してみないと分かりません。

なお、審査に通す前に自分がどの程度の通りやすいか、どの銀行が良いのかを検討するには以下のモゲレコ®︎を利用するとすぐにわかります。一度試して、自分にとっての最適な住宅ローンを見つけられるきっかけになります。

固定金利と変動金利は連動先が違う

固定金利

新発10年国債利回り(国の借金)

変動金利

短期プライムレート(銀行が優良企業に貸し出す金利)

固定金利と変動金利はそれぞれ影響されるものが異なります。固定金利は『新発10年国債利回り』に連動し、変動金利は『短期プライムレート』に連動します。また、変動金利に連動する短期プライムレートは『政策金利』に連動します。政策金利とは、日本銀行が民間の銀行に貸し付ける金利のことです。つまり、変動金利は日銀の政策によって左右されるというイメージです。

固定金利と変動金利は、連動先が違うということを認識しておけば、自分に影響があるものなのかがわかるようになります。

固定金利と変動金利の特徴

固定金利には固定金利の良さが、変動金利には変動金利の良さがあります。それぞれの特徴を理解した上で選択していきましょう。

固定金利の特徴

- 金利が一定のため、返済計画が立てやすい

- 金利上昇リスクを気にすることなく返済できる

- 金利が高く、総返済額が増えてしまう

変動金利の特徴

- 金利が定期的に見直しが行われるため、金利が上下する

- 将来の金利上昇リスクがある

- 金利が低く、総返済額が抑えられる

固定金利と変動金利の特徴

まず、固定金利の特徴は、固定金利は金利が返済期間においてずっと同じであることです。そのため、返済計画が立てやすく将来に出ていくお金がわかりやすいというメリットがあります。ただし、固定金利は変動金利よりも高く設定されているため、変動金利と比較したとき、金利の総負担額は固定金利の方が高くなってしまいがちです。

続いて、変動金利は、定期的に金利の見直しが行われ、金利が上がったり下がったりします。固定金利よりも低い金利設定になっていますから、総負担額は変動金利の方が安くなる場合があります。しかし将来の金利上昇によっては負担額が大きくなってしまう場合もあります。

他にも、固定金利と変動金利どちらかを選択するだけでなく、固定金利期間選択型といった数年間は固定金利でその後は変動金利といったように固定と変動を組み合わせたものもあります。

住宅ローン利用者はどの金利タイプを選択しているのか

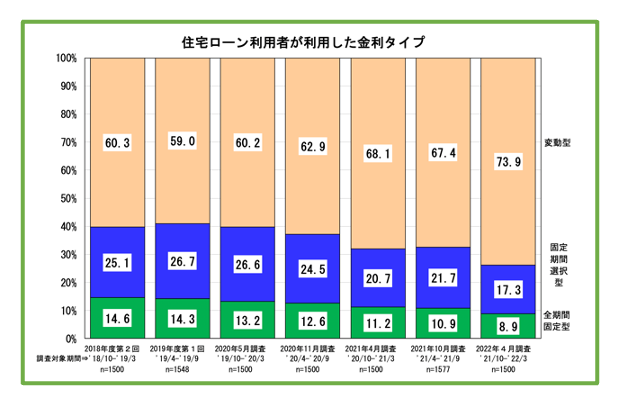

あなたの周りの方はどこで借りて、どのような金利タイプで借りていますか。そして借りている金利は何%でしょうか。10人に聞けば10通りの回答が返ってくるかと思います。借りる銀行も違えば、借りている金利も違うと思います。住宅金融支援機構によると、住宅ローン利用者が利用した金利タイプは以下のようになっています。

最も多い金利は変動型ということがわかります。ただ、多くの人が変動型を選択しているから私も変動型にしようと思っていると金利上昇時、思わぬ負担が増えて家計を圧迫する場合があります。あくまでも変動型を選択する方が多い傾向であるということに留めておいて、自分ならどうするかを考えてみましょう。

固定金利と変動金利どちらが得か

固定金利と変動金利でシミュレーション

固定金利と変動金利、どちらが得なのか?それぞれの総返済額からどの程度違うのか比較してみましょう。

前提条件

借入金額:4000万円

返済期間:35年

返済方法:元利均等

| 当初 | 5年後 | 10年後 | 15年後 | 20年後 | |

| 固定 | 1.5% | 1.5% | 1.5% | 1.5% | 1.5% |

| 変動 | 0.5% | 0.9% | 1.3% | 1.7% | 2.1% |

固定金利は35年間1.5%のままに対し、変動金利は0.5%からスタートし、5年ごとに金利が0.4%上昇(4回)したと仮定します。

15年までは変動金利が低く、固定金利が高いという状況ですが、15年後の変動金利は固定金利を上回ります。つまり、初め15年は固定金利の方が高く、残り20年は変動金利の方が金利が高いということになります。

これらの条件で金利分についての総負担額は

| 固定金利 | 1144万円 |

| 変動金利 | 917万円 |

| 差額 | 227万円 |

固定金利と変動金利で227万円もの差で変動金利の方が負担額が小さいということがわかります。ここで注目しておきたい点は、変動金利が途中、固定金利を超える金利水準まで上昇しているものの、金利の総負担額で見てみると変動金利の方が安くなっていることです。

変動金利の方が固定金利よりも金利が高い期間が長いのに、なぜこのような結果になってしまうのでしょうか。

金利負担の大きさは元本の大きさに比例する

金利は元本に対してかかります。金利が1%の時1000万円と100万円の元本だとすると、金利は10万円と1万円になります。

このように金利が同じでも元本の大きさによって負担額が変わってくることになります。つまり、元本の大きい時は金利の大きさに左右されやすく、元本が小さいときには金利の大きさにあまり差がなくなってきます。

住宅ローンの場合、借入金額が大きいですから、できるだけ低い金利で借り、低い金利のうちに返済を進めていくことが、金利の総負担を下げることにつながります。

毎月の返済額を比較

続いて、毎月の返済額ですが、借入当初は固定金利と変動金利の差額が2万円とかなり大きな差となっています。その後、変動金利は金利の上昇により返済額が増加しています。変動金利の返済額が、固定金利を上回るタイミングは20年以降です。とはいえ、毎月の返済額の差は1,000円程度です。

シミュレーション上では、20年以降の金利水準は、固定金利が1.5%、変動金利が2.1%です。金利差は大きいものの、返済額には大きな影響は与えていません。これが、まさに金利負担の大きさが元本に比例するということです。20年も経てば、元本はかなり減っているため、金利が高くても負担する金利は思ったよりも増加することなく返済ができます。

今後の住宅ローン金利はどうなる?

返済額は抑えたいけれど、金利上昇が不安…。しかし、過去の変動金利についてはほぼ低金利のまま現在まできています。

過去の住宅ローン金利の推移

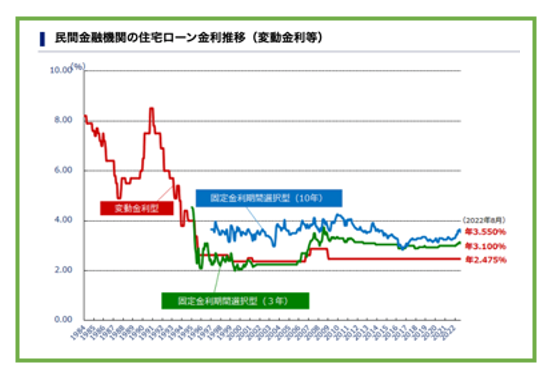

今後の金利はどうなるかわかりません。しかし、過去の金利水準を振り返ることである程度、上がってもこの辺りかなという予想は立てることができると思います。

以下の図は基準金利の推移を表したものです。基準金利なので、私たちが実際に借りるときの金利ではない点に注意してください。

この図から読み取れることは、変動金利は利上げ局面以外は金利が安定していますが、固定金利は株価のように上下を繰り返して推移しています。

住宅金融支援機構【フラット35】-民間金融機関の住宅ローン金利推移(変動金利等)

現在の金利水準は2.475%に相当します。この水準はおおむね1995年頃から横ばいとなっています。日本はバブル崩壊からずっと低金利で経済が動いてきたことがわかります。過去の利上げは、バブル崩壊を除くと、ITバブルのピーク頃の2000年に1回と、リーマンショック前に2回の利上げを実施しています。

今後の金利はわかりませんが、もし金利が上がっていくとしたときには、日本経済は物価も順調に上がり、給与も上がっている状態が想定されています。

12月の日銀の発表で影響を受けるのは固定金利

12月の報道で影響を受ける人

これから固定金利を借りる予定

12月の報道で影響を受けない人

既に、固定金利で借りている

これから変動金利で借りる予定

現在、変動金利で借りている

2022年12月20日、日銀により、長期金利の変動幅を±0.25%から0.5%へと拡大するという発表がありました。これにより影響を受けるのは、固定金利になります。短期金利(変動金利)は、現行から変更はないため、影響を受けることはありません。

こういった発表から、今後の金利の上昇が不安になるかと思います。しかし、今回取り上げた内容はは、長期金利の話です。影響を受ける金利は固定金利です。固定金利は『新発10年国債利回り』に連動し、変動金利は『短期プライムレート≒政策金利』に連動します。それぞれ違う指標によって連動するため、今後、固定金利が上がるといって変動金利が上がるわけではありません。

変動金利が上がるタイミングはいつ?

では、変動金利はどのような時に上がるのでしょうか?ざっくりといえば日本経済が良くなったタイミングですが、身近なものは「賃金」です。日銀はこの「賃金」についてどのように目標設定しているのか、また足元の「賃金」はどうなのか解説していきます。

日銀の利上げの目安は「ベア3%が継続的に実現」したときにようやく検討

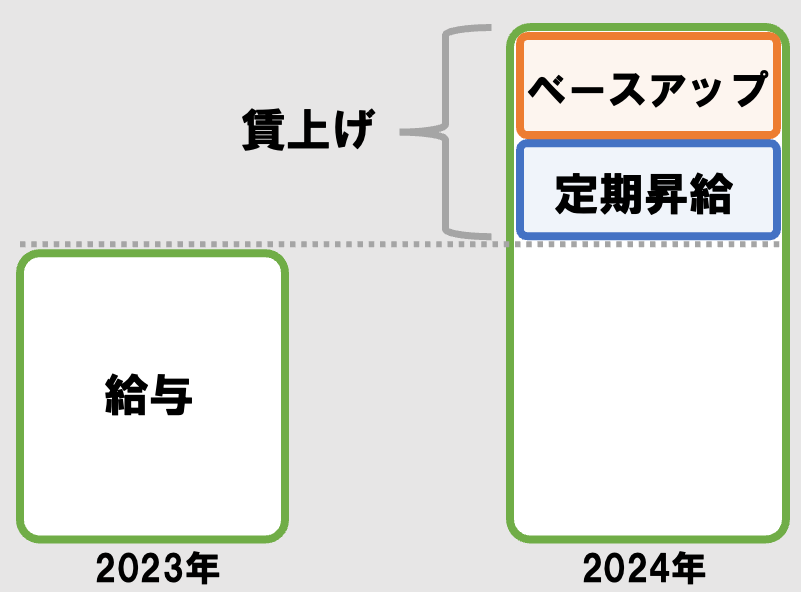

ベア3%とは?

賃上げのうち、ベースアップ(ベア)部分の上昇が3%のことです。

日銀は、このベースアップを3%の上昇が必要と考えています。また、このベースアップ3%は1度ではなく、継続的に実施されてようやく、金利上昇の議論に入るという方針です。日銀の記者会見で何度も触れられている内容になります。他にも、金利上昇させる際には、市場とのコミュニケーションも必要であるとも言及されています。いきなり、来月からあげます。といった発表は行わず、利上げを検討始めるといった情報から動き出すことが考えられます。

足元のベースアップは0.9%

では、これからのベースアップはどのように予想されているでしょうか。2023年の春闘賃上げ率の見通しは2.7%です。そのうちベースアップは0.9%です。ベースアップ1%を超えるにはなかなか難しいようです。

このように、住宅ローンの変動金利が上昇するには、まだまだ時間がかかりそうです。

固定金利と変動金利の判断方法

これらを踏まえた上で、固定金利と変動金利はどのように判断したら良いのでしょうか?金額面と心理面で解説していきます。

固定金利に向いている方

- 毎月の返済額を確定させたい

- 安心して返済していきたい

変動金利に向いている方

- 返済総額を抑えたい

- 今後金利が上昇しても大丈夫と思える

返済総額で見ると変動金利が有利

返済総額で見ると、今回の例では変動金利の方が得だということがわかります。実際の金利上昇は起きてみないとどの程度上昇するのかはわかりません。金利の上げるペースはシミュレーションほどではないと想定されます。過去の利上げを見てもバブル経済期を除くと最大で2回の利上げとなっているため、変動金利における実際の返済額はもう少し抑えられる可能性もあります。ただし、変動金利を借りる場合には、金利上昇を加味した上で返済計画をたてると、実際に金利が上昇しても対応することができます。

固定金利においては、変動金利と比べ毎月の返済額が増加する可能性が高いため、毎月の返済がギリギリの場合には借入金額を減らさないといけない場合も出てきます。この部分については家計との擦り合わせ次第となってきそうです。

心理面で安定するのは固定金利

固定金利と変動金利を心理面で判断する場合、将来のことは分からないから安心したいという場合には固定金利を選ぶと安心して住宅ローンを返済できます。また、固定金利のメリットは返済計画が立てやすいことです。変動金利と違い、支払う金利が決まってくるため、金利上昇があっても返済が増えるということにはならず、毎月の支出額が把握できます。

とはいえ、変動金利でも、あらかじめ金利上昇を想定し、起きた場合の対処法を考えておくと変動金利で借りていても心理面で負担になることはないでしょう。繰り上げ返済をするのか、あらかじめ金利上昇分を貯金しておくのか対策は様々です。あらかじめ準備しておくことで金利上昇時にも焦ることなく対応することができます。

まとめ:自分が納得のいく返済方法を選ぼう

固定金利と変動金利どちらにもメリット、デメリットがあります。住宅ローンを組む際、どこに焦点を当てていくのか決めておくと判断しやすくなります。どちらで組んでも正解・不正解ということはありません。誰かが言ったから変動金利、友達が固定金利だから私も固定ではなく、自分はどうしたいのかという視点から決めることで自分の納得のいく選択ができるはずです。1度決めたら戻れないわけでもありません。住宅ローンは組んで終わりではなく、借り換えや繰上げ返済というものもあります。住宅ローンを組んだ後も定期的に見直しを行い、家計をスマートにしていきたいですね。是非、住宅ローンを組む際のヒントにご活用ください。

住宅ローンは、借りて終わりではなく、見直しが必要です。よりおトクな住宅ローンの見直しを行える方法を紹介しています。住宅ローンの見直しで固定費を削減させましょう。