近年、ワンルームマンション投資で老後の年金代わりや生命保険代わりとして不動産を始める方が多くいます。営業マンの話の中には、「節税」というキーワードも聞いたことがあるかもしれません。しかし、節税と聞いてもすぐにピンと来ない方もいるかと思います。

ワンルームマンション投資といった不動産投資において理解しておくべきことの一つは所得です。会社員として勤めていると給与が入りますが、額面全額がもらえるわけではありませんよね。その一部が税金して国に納めています。不動産所得も同じように利益が出れば税金がかかってきます。

そこで、当記事では、ワンルームマンション投資に関して節税を行うための基本的な解説をしていきたいと思います。不動産投資を成功させるためにも、所得について理解していきましょう。

こんな方におすすめ

- 営業マンから節税できるって言われたけどどうなの?

- どうやって節税できるの?

- 損益通算ってなに?

- 減価償却するとどうなるの?

不動産投資における節税の大まかな仕組み

不動産投資における節税には大きく2点挙げられます。損益通算と減価償却です。どちらも税金を下げるための方法です。

まずは損益通算と減価償却について大まかにみていきましょう

損益通算

損益通算とは、損失と利益を足し合わせることですが、その損益通算には会社員としてもらう給与が大きく関わってきます。

会社員としてもらう給与は、給与所得とよばれ、所得に応じて税金が決まっていきます。

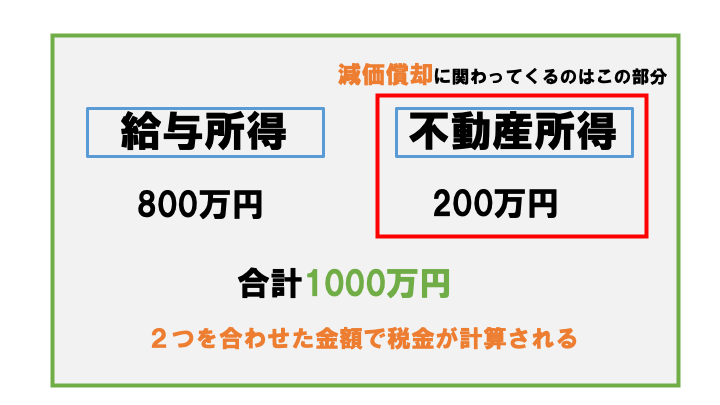

不動産投資をすることで給与所得に加えて、不動産所得についても、いくらの収支だったのかを考える必要があります。

そのとき、私たちが納めるべき税金を計算する際、給与所得と不動産所得を合わせた金額で税金が計算されます。

これを総合課税と言いますが、不動産所得以外にも、一時所得や雑所得といった所得があれば、それらも合算した金額をもとに税金が計算されていきます。

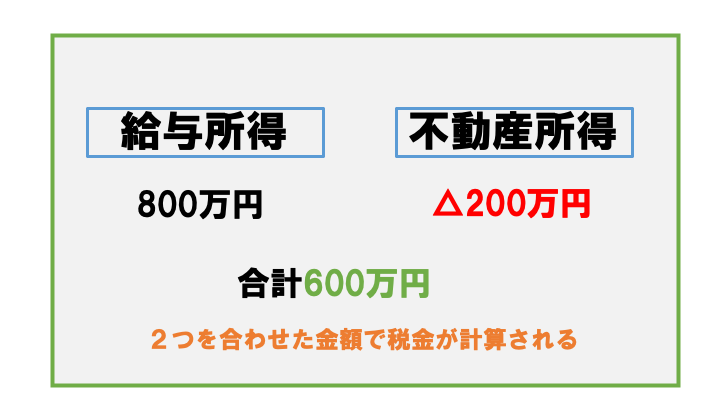

この仕組みによって不動産所得が赤字の際には給与所得部分から減額し、納める税金を抑える効果があります。

減価償却

減価償却は、不動産所得について計算をしていく上で活用していくものになります。

先ほどの損益通算は、所得全体を見ていましたが、今回は不動産所得について焦点を当てて見ていきましょう。

減価償却は直接なにかお金を支払っているわけではありませんが、一部を経費として計上できるものです。

例えば、建物の価格が4700万円で減価償却として、経費にできる金額が毎年100万円となれば、毎年100万円支出するわけではありませんが所得の計算上、経費として認められ、不動産所得の減額につながり、節税となっていきます。

毎年いくら経費にできるのか…

何年間経費にできるのか…

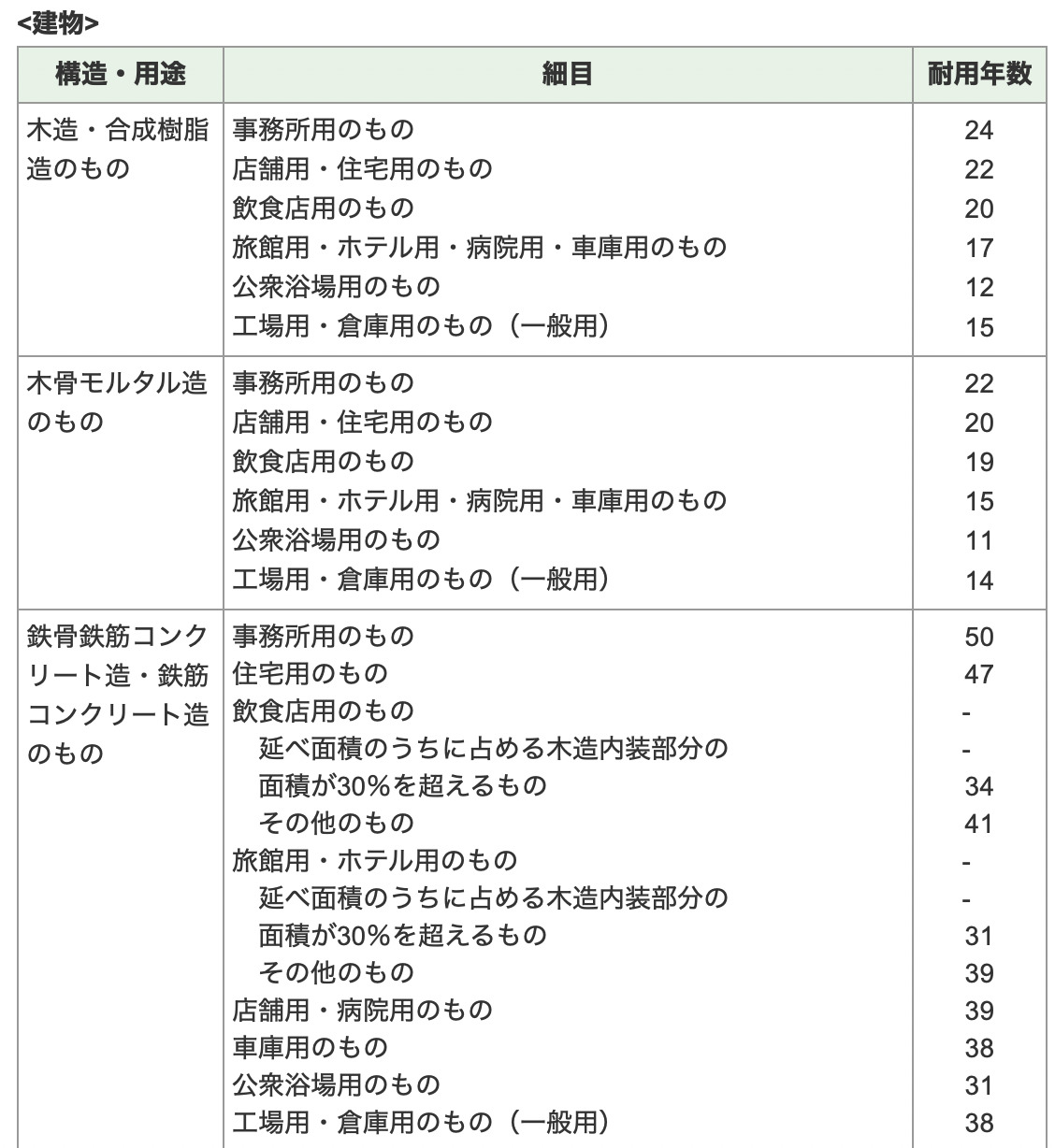

これらは所有する建物の構造によって異なってきます。

木造や、鉄筋コンクリートなどいくつかの構造があります。

このように不動産投資における節税は損益通算と減価償却が関わってきます。

次は、損益通算と減価償却についてもう少し詳しく見ていきましょう

損益通算

損益通算を行うためには、本業である給与所得も考慮していかなければいけません。

自分の給与所得については、毎月の給与明細のほか、源泉徴収票から確認できます。

不動産所得については収入−経費=収支のようにして計算されますが、この収支がマイナスの時、損益通算を行うことになります。

節税の恩恵を受けやすい人

損益通算をすることで全体の所得を下げることができます。

本業で稼いでいる給与所得のみの場合は、給与所得分全てに対して税金がかかってきますが、本業の給与所得の他に不動産所得があり、その不動産所得にマイナス分があったとき、そのマイナス部分を差し引いて税金を計算することになります。

この場合、不動産投資をしている人は不動産投資をしていない場合と比べて納税額が低くなります。

では、不動産所得で赤字となったとき、どういう人がより納税額を抑えられるのでしょうか。

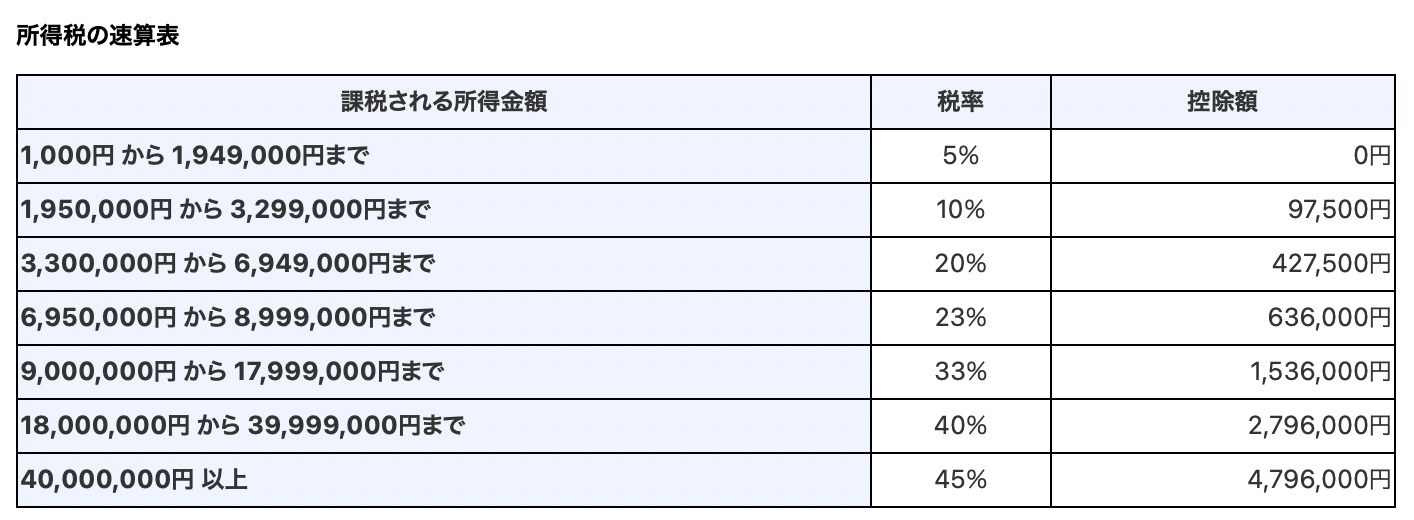

それは、給与所得が大きい人ほど節税効果があらわれていきます。

上記の図のは、所得税の速算表です。この表で注目していただきたいポイントは、所得税は所得が大きいほど税率が上がっていきます。

なお、住民税については全国一律の税率です。よく、〜県は田舎だから住民税が高い。〜は都会だから住民税が高い。と聞いたことがあるかもしれませんが、住民税についてはどこに住んでいても変わりません。所得税のように所得が上がると税率も上がるというわけではありません。

とはいえ、年収が大きい人ほど節税額に影響を与えていくため、年収が低い人はあまり節税メリットを受けづらい可能性があります。

まず不動産投資において必要なことは、自分の所得と大まかな納税額の把握が必要です。

自分の所得については、源泉徴収票を見ると把握できます。

利息に注意

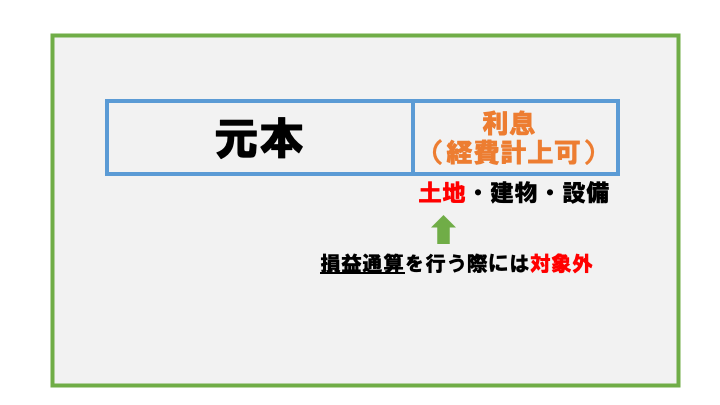

不動産投資をする際、ほとんどの方はローンを組むと思います。ローンの支払いには、元本と利息のふたつがありますが、経費にできるローンは利息部分となります。

さらに、利息の中身として、土地、建物、設備と分けることができます。土地と建物はイメージがつきやすいですが、設備は、共用部のエレベータや電気設備、排水設備、ガス設備などです。

損益通算で気をつけておきたい点として、損益通算をする場合、経費として認められる利息は、建物と設備部分となります。土地については対象外です。

以下のリンクから国税庁の「よくある税の質問」について記載されているので、興味があればぜひ見てみてください。

国税庁 No.1391 不動産所得が赤字のときの他の所得との通算

例えば、以下の図のように、給与所得(800万円)、不動産所得(▲200万円)の所得があるとしましょう。

不動産所得が200万円の赤字ですが、そのうちの25万円部分は利息とします。

さらに、その内訳として、土地(10万)、建物(10万)、設備(5万)としましょう。

不動産所得が黒字であれば、利息分25万は全て経費として認められますが、不動産所得が上記のように赤字である場合には、土地(10万)部分は損益通算の対象として除かれることになります。

よって、この例の場合、給与所得と不動産所得の合計額は610万円となります。

減価償却

建物などの資産は時の経過などによって価値が減少していきます。

新築時の建物が3000万円だったとしても、20年後、30年後は3000万円を下回っています。

減価償却は支出を伴わない(キャッシュアウトフローがない)ものの、経費として扱うことができます。

減価償却があると何が違うのか?

減価償却を行うことでどう変わってくるのか。それは、経費を計上することで節税効果が出てきます。

影響を与える所得は不動産所得になります。以下の図を例に紹介していきます。

減価償却費を計上しない場合の不動産所得が300万の場合、給与所得と合計をすると1100万円になりますが、不動産所得300万円に減価償却費100万円を計上することで、不動産所得は200万円となります。その後、給与所得と合計すると1000万円になります。

この場合だと、減価償却費を計上するとしないとで、100万円の所得の差が生じることになります。節税額自体は100万円ではありませんが、所得を下げることができれば、納める税金を下げることにつながります。

減価償却は建物と設備に分けられる

減価償却はものによって何年で償却していくのか決められています。以下の図は、建物の耐用年数が何年なのか記載したものの一部です。

木造であれば22年、鉄筋コンクリート造であれば47年と償却年数が異なります。

ここでは、鉄筋コンクリート造(RC造)を例にして紹介していきます。

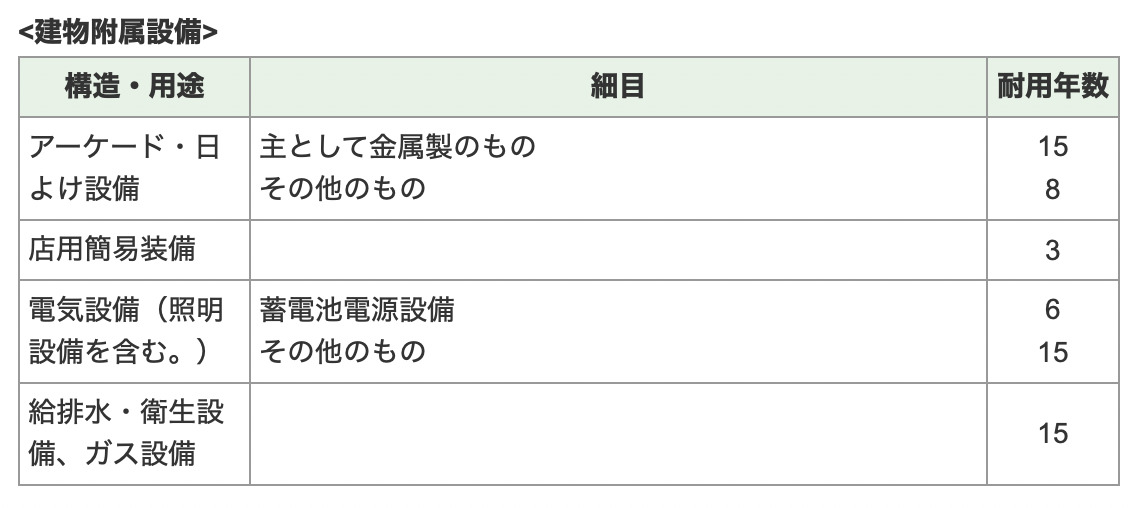

なお、設備については以下のようにおおむね15年程度となっています。

減価償却を行う際の対象は建物と設備です。

例えば、建物は47年、設備は15年の耐用年数で、建物が940万円、設備が150万円としましょう。

毎年計上できる減価償却費は建物20万円、設備15万円の合計35万円を経費とすることができます。これにより不動産所得を下げることができ、節税効果につながるというわけです。

減価償却の注意ポイント

減価償却は毎年計上させていくことで、節税効果を受けられますが、減価償却を終えると経費計上ができなくなります。

建物は47年、設備は15年の場合、16年目から経費計上できる金額が減り、キャッシュフローが悪化することになります。

先ほどの例だと、毎年35万円の経費計上できていたものが、16年目以降は20万円分の計上となります。

経費計上できる金額が減るということは、所得が上がる、所得が上がるということは納税額が上がるということになります。上がった分も賄うことができれば大丈夫ですが、収支がギリギリの場合、自己資金から負担するのかといったことも考えなくてはなりません。

これは、帳簿上は減価償却として経費できる金額が減っているので不動産所得は上がることになりますが、お金の流れとしては、納税額が上がっているので支払う金額が増えることになります。つまり、所得は増えてるのにキャッシュは出ていっていることになります。

減価償却の年数はあらかじめ決められているので、どの時点で資金繰りが悪化するのか、想定することが可能です。

不動産の購入を検討する際には、1年目、2年目の収支だけでなく、10年後、20年後どのようになっているのかシミュレーションすることで事前にどのように対応するのか考えることができます。

まとめ

損益通算を行うことで節税ができる

自身の所得の大きさによって節税効果が変わる

減価償却を行うことで利息分を経費計上でき節税になる

減価償却はものによって年数が異なる

ワンルームマンション投資は節税になります!と、聞いて不動産投資が魅力的に見えるかと思います。確かに節税ができれば良いですが、自分の収入や購入する物件など、考慮すべき項目は人によって様々です。

今の給与ならどの程度節税効果があるのか?収支が悪化した後は手元資金から補填しようなど色々な点から考え、最終的に不動産投資をすることにメリットがあると感じたら購入をすると、より自分が想定した不動産投資に近づくことができるようになります。

不動産投資は動く金額が大きく躊躇しがちな投資ですが、株式投資のように値動きが激しいものでもなく、シミュレーション次第で、ある程度将来を予測できるという点で投資リスクが低いとも言われています。

ワンルームマンション投資で失敗しないためにも、シミュレーションを重ねていきましょう。