資産運用についてよくわからない。まずは、つみたてNISAを始めてみませんか?

預金だけでは、残念ながら資産を増やしていくことはできません。投資は危険と思いがちですが、正しく理解することで、資産が減るリスクを軽減させることができます。つみたてNISAを活用し、長期のつみたて投資をしていきましょう。

こんな方におすすめ

- つみたてNISAについて知りたい

- 将来の教育費、老後費用を準備したい

- リスクについて不安がある

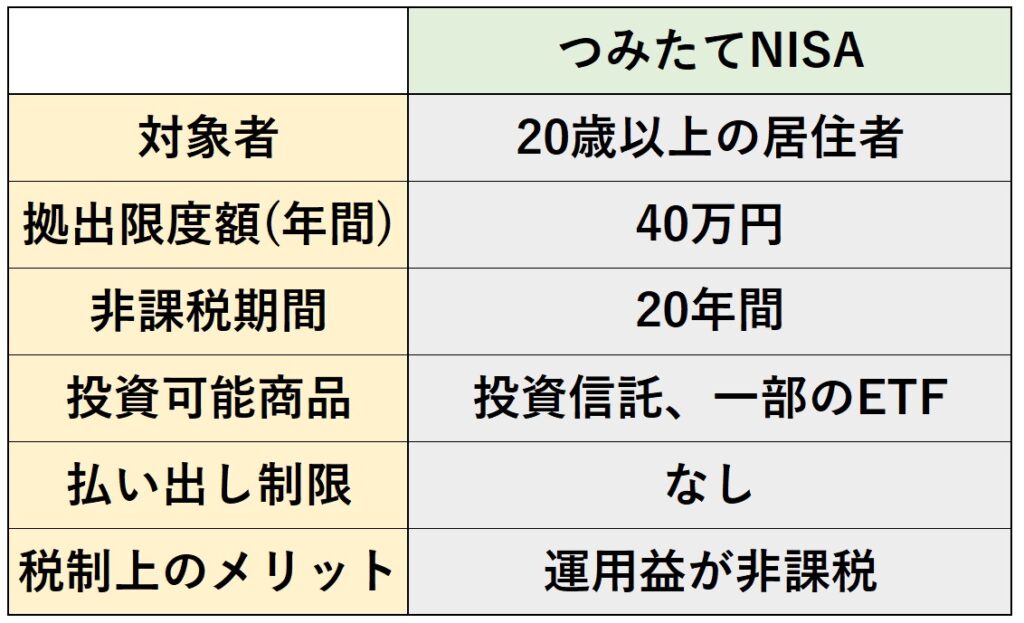

つみたてNISAの特徴

つみたてNISAのキーワードは

年間40万円の枠・20年間・非課税

つみたてNISAは年間40万円の枠をつかって投資を行います。

その年に10万円でも大丈夫です。少額から投資を始めることができます。その年に、40万円分使い切っても、来年また40万円分の枠がもらえるので、その中で投資をしていきます。

つみたてNISAを使って購入した投資信託は20年間非課税で運用できます。非課税というのは、利益に税金がかからなくなるということです。通常、投資でお金が増えると増えた利益分に対して税金がかかりますが、つみたてNISAでは税金がかからないという特徴があります。

もし、現金が必要になったとき、売却をすることで現金化することもできます。一度買ってしまうとやめられないというわけではないので、途中で売却したり、今年は少なめに投資したりと自分のペースで進めることができます。

つみたてNISAは一定の基準をクリアした投資信託

つみたてNISAで買うことのできる投資信託はある一定の基準をクリアしたものになっています。20年間という期間で運用するため、複利の力を発揮できるような商品を取り入れています。一定の基準とは、

販売手数料がかからない

信託報酬が一定以下(国内1%、海外1.5%)

分配頻度が毎月ではない

こういった特徴があります。それぞれを少しみていきましょう。

販売手数料がかからない

これは買う時に支払う手数料が「なし」ということになります。通常、株式を買う時にはいくらかの手数料がかかりますが、つみたてNISAの商品は手数料がかからないということになります。

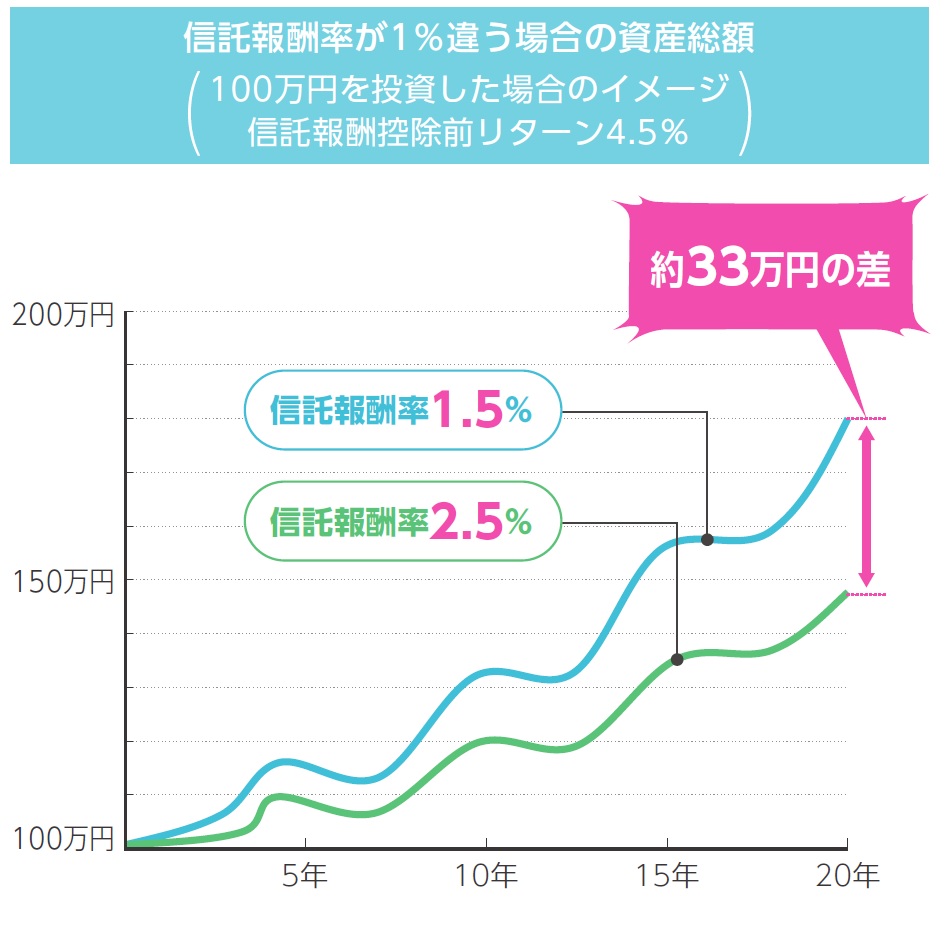

信託報酬が一定以下(国内1%、海外1.5%)

投資信託は自分の代わりに資産を運用してくれるというものです。その運用するための維持費として信託報酬という形で手数料を支払う必要があります。この手数料は20年間であれば20年間かかる費用となります。

ここで、信託報酬が1%違う場合の資産総額を見てみましょう。100万円を投資した場合で、リターンを4.5%としましょう。その後、20年後のリターンはなんと約33万円の差となります。信託報酬は長期間でみると運用成果に大きな影響を与えます。抑えられるものであればおさえておきたいところです。

(出所)金融庁

分配頻度が毎月ではない

分配頻度が毎月であるとどうなるのでしょうか。毎月の分配金があると複利効果が薄れてしまいます。複利というのは、元本と配当を含めた合計で増やしていくことです。

例えば、100万円の元本と、10万円の分配金で

①元本だけ運用した場合

②分配金を含めて運用した場合

このふたつを比べてみましょう。1年後5%の利益が得られたとすると、元本と分配金の合計は、

①115万円

②115.5万円

となります。これが20年間でみるとどうでしょう。かなり大きな差になると想像がつきます。つみたてNISA商品は複利を活かした設計になっているので、複利効果が得られるような商品が選ばれています。

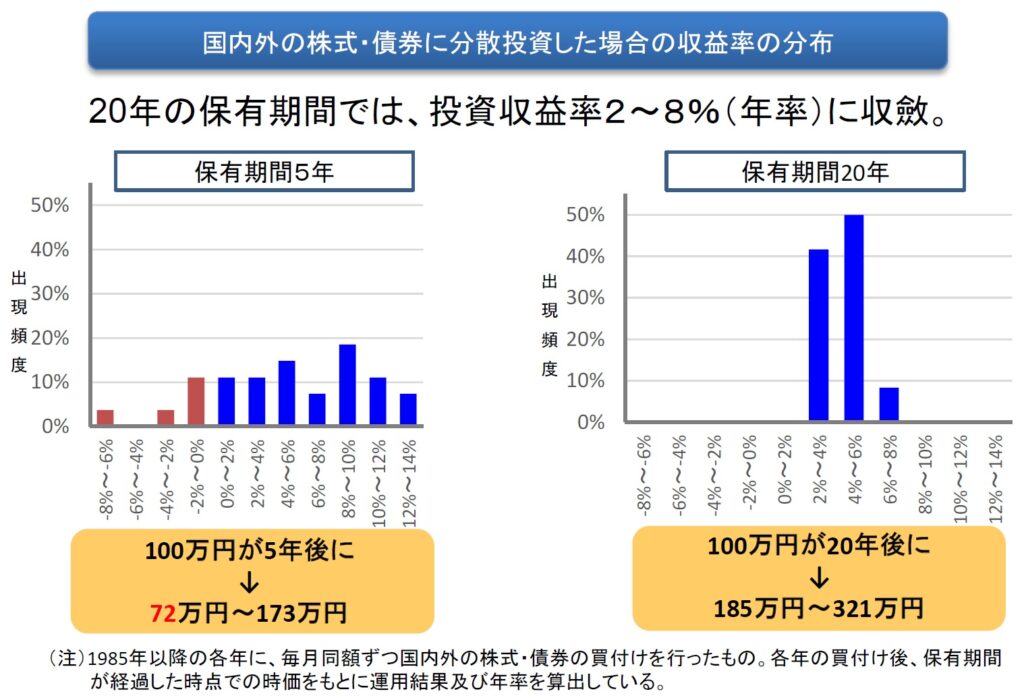

長期・分散投資で元本割れを防ぐ

投資は短い期間で見てみると損をする可能性がありますが、20年という長い期間でみてみると、運用成果は年率5%程度で落ち着いていきます。こういった点からみても、投資は長い期間をかけて行う必要があります。だからこそ、つみたてNISAを活用して長期投資で増やしていくことが大切です。

(出所)金融庁

図は株式と債券を合わせた運用ですが、株式だけでも20年という年数をかけると同じように元本割れのリスクは軽減できます。歴史を振り返ってみるとこういう結果となっています。将来のことはわかりませんが、単純に「投資が危険」というイメージは少し薄れたのではないでしょうか。

気をつけなけらばいけないのは、20年間の平均リターンが5%だったとき、毎年5%になるとは限りません。その年によって大幅に下落する年もあれば、大きく上昇する年もあります。20年という期間で平均をとってみると5%だということです。その年によってぶれ幅があるという認識を持っておくと、その年に大きく下落したとしても、長い目線で投資できると思います。

運用資金の用途は?

運用した資金は、結婚資金、老後資金、教育資金、住宅資金など様々な場面で使うことできます。つみたてNISAに向いている用途は、今は使わないけど将来的に用意しておきたい資金が向いています。

反対に、つみたてNISAで1年後に車を買い替えたいといった短期間の資金の準備には向いていません。こういった資金は貯蓄や安全資産を使って貯めていくのが良いでしょう。

人生の3大費用のイメージは以下のようになります。

(出所)金融庁

教育費は公立なのか、私立なのかでも変わります。

住宅費は、一戸建ての場合、購入だけでなく、その後の修繕費、リフォームも視野に入れておく必要があります。

老後資金については年金制度があるので、この金額をすべて自分で用意する必要があるというわけではありません。過去に老後2000万円問題があったように、年金だけでは難しい状況です。もらえる年金はその世帯にもよりますが、月平均だと

夫婦ともに正社員 33万円/月

正社員とパートもしくは専業主婦(夫) 22万円/月

これをみて老後は、子供も自立しているし、夫婦2人だけだから大丈夫…と思いがちですが、孫へのプレゼントや、退職後の夫婦旅行など、様々な場面で生活するため以外の部分でも必要になってきます。今から備えられるものがあれば準備しておく必要があります。

なお、老後資金については、つみたてNISAのほかに、iDeCo(イデコ)と呼ばれる制度もあります。これも併せて検討していきたいところです。

つみたてNISAは長期投資を視野に入れたものになっています。ゆっくりと時間をかけて増えていきます。早く取り組めば時間を味方につけることができます。長期間のリターンを受けるためにも、将来どうしたいのか、どういった資金が必要なのか、いくら必要なのか考えていくことが大切です。今から始めることで将来、やっておいてよかったと思えるようにしたいですね。

まとめ

つみたてNISAは長期投資に向いている

つみたてNISA商品はあらかじめ一定基準をクリアしている商品である

長期投資は元本割れリスクが軽減できる

早く始めることで将来に備えられる

将来の資金を、短い期間で大きく増やそうとするとリスクを伴います。しかし、長い期間をかけてつみたてをしていくことで元本割れリスクを軽減しながら資産を増やすことができます。始めたては思うように資産が増えなかったりすることもありますが、長い目線でみてみるとその資産はゆっくりと増えていく可能性が高まります。まずは、少額からやってみて、慣れてきたら徐々に増やしていくというのも一つの手です。今後の若い世代では、投資信託の授業も始まり、ますます投資について身近になるかと思います。

これを機会に、投資のイメージが少しでもつけられたら良いなと思います。ぜひ、参考にしてみてください。

つみたてNISAを選ぶ際、「米国株」や「全世界」といった投資信託を選択するかもしれません。その時、どちらが良いのかについて紹介していますので併せてご覧ください。